Gunvor могла манипулировать ценами на нефть

Запостить в:04.05.2012

Один из крупнейших международных нефтетрейдеров, основанный путинским знакомым Геннадием Тимченко, возможно, периодически занижал цену нефти на внешнем рынке, чтобы подешевле купить ее на внутреннем и получить дополнительную прибыль, считает The Economist

The Economist: Загадки, тайны и головоломки

Немногие за пределами России слышали о Gunvor, и Gunvor, похоже, это вполне устраивает. Это четвертый по величине нефтяной трейдер в мире, на пике на компанию приходилось около трети российского морского экспорта сырой нефти. Мы подозреваем, что Gunvor занижала цены на российскую нефть. Как показало расследование The Economist, стратегия Gunvor по торговле нефтью Urals, возможно, помогала ей закупать нефть в России дешевле и теоретически зарабатывать дополнительную прибыль, продавая нефть на международном рынке по полной цене.

Спотовый рынок нефти фактически не регулируется, и закон предоставляет Gunvor значительную свободу маневра. Однако недополучение средств российским бюджетом могло нанести ущерб гражданам страны, благосостояние которых в большой степени зависит от нефтяных налогов. Кроме того, спотовые рынки стали объектом для беспокойства регуляторов. В марте по просьбе руководителей стран «большой двадцатки», куда входит и Россия, Международная организация комиссий по ценным бумагам (IOSCO), объединяющая финансовых регуляторов разных стран, начала консультации по вопросу о реформировании системы расчета нефтяных цен. Одна из поставленных ею целей — «обеспечить справедливость при определении цен» на рынке нефти. Если наши подозрения обоснованны, торговые операции Gunvor с Urals могут свидетельствовать о том, как уязвим нефтяной рынок для искажений.

Никто, кроме самой Gunvor, не знает, конечно, намеревалась ли компания, как мы подозреваем, сдвигать цену Urals. Gunvor настаивает, что не сделала ничего неправильного.

Таким образом, мы имеем не доказанное дело, а набор подозрительных обстоятельств. При Владимире Путине, который в марте был переизбран президентом России, Gunvor превратилась из маленькой, практически неизвестной компании в важнейшего трейдера российской нефти. Перед президентскими выборами оппозиция и протестующие критиковали Gunvor за то, что она зарабатывает на российской нефти и при этом базируется в Швейцарии. Учитывая, что вопрос деятельности Gunvor стал политически чувствительным, и поскольку России крайне важно получать наилучшую цену за свою нефть, Путину следовало бы внимательно посмотреть на то, что происходит на рынке нефти Urals.

Наше расследование состоит из трех частей. Первая основана на публичных данных, демонстрирующих, что в течение ряда лет торговые операции Gunvor ассоциировались с падением рыночной цены Urals в течение нескольких дней или недель. Вторая — это наш анализ, на котором основаны наши подозрения, что Gunvor таким образом пыталась на некоторое время снизить цены. В третьей рассматривается вопрос о том, какова могла быть цель такой стратегии.

Смесь Urals — это значительная часть российского экспорта сырой нефти, составляющего около 5 млн барр. в день. Ее продают нефтедобывающие компании, включая «Роснефть», «Сургутнефтегаз» и «Газпром нефть», а покупают европейские нефтепереработчики, такие как Hellenic и INA, и нефтеперерабатывающие подразделения таких компаний, как Royal Dutch Shell и Total. Посредниками между ними выступают трейдеры — Glencore, Vitol и та же Gunvor.

Сделки через «окно»

В основном спотовые торги нефтью Urals совершаются в частном порядке, и их итоги не разглашаются. Публикует же цену Urals агентство Platts, подразделение медиакомпании McGraw-Hill. Platts дает обзор нефтяного рынка в ежедневном отчете Crude Oil Marketwire, в котором приводятся наиболее важные данные о заявках на покупку и продажу нефти и о совершенных сделках.

Platts устанавливает цену дня, используя эти заявки и сделки, которые публикуются в его системе. Корреспонденты Platts могут в любой момент оценить ситуацию со сделками, но наибольшее значение имеют последние полчаса торгов, которые заканчиваются строго в 16.30 по лондонскому времени, когда устанавливается цена. Незадолго до 15.45 Platts предлагает участникам рынка сообщить информацию о выставленных заявках на покупку и о предлагаемых к продаже партиях нефти; после этого никакие данные не принимаются. Затем начиная с 16.00 эксперты Platts в течение получасового «окна» наблюдают за проведением сделок. Используя свое знание рынка и цены этих сделок, заявок на покупку и продажу, они устанавливают публикуемую цену дня.

У этой системы, известной как методология расчета при закрытии рынка (Market-on-Close — MOC), много преимуществ. Она не полагается только на субъективное восприятие корреспондентов Platts, обзванивающих участников нефтяного рынка с целью узнать его новости, но использует формальный механизм для ежедневного установления цены в один и тот же момент времени. Она сводит покупателей и продавцов, которые хотят принять участие в формировании публикуемой цены. И избегает недостатков, которые возникают при использовании средней цены дня, которая оказывается слишком высокой на падающем рынке и слишком низкой — на растущем.

В Platts осознают, что компании могут играть с ценой. Если его корреспонденты посчитают, что трейдер пытается манипулировать или что сделки не отражают ситуацию на рынке, они имеют право исключить любую заявку или сделку из расчета публикуемой цены. Ничто на рынке торговли нефтью Urals не свидетельствует о том, будто Gunvor или любая другая компания вводили рынок в заблуждение, полагают в Platts. «Мы считаем, что в рамках процесса определения цены MOC ни одна компания не способна установить собственную цену», — говорится в заявлении Platts. В агентстве уверены, что принимаемые им меры предосторожности и обычное взаимодействие на рынке продавцов и покупателей, преследующих свои интересы, создают систему «естественных сдержек и противовесов», позволяющих не допустить искажения цены.

Но любую систему можно использовать в своих целях. Рынок Urals малоликвиден: обычно в Crude Oil Marketwire упоминается одна предлагаемая к продаже партия, один покупатель, выказавший интерес, или одна завершенная сделка. Мы полагаем, что, несмотря на заверения Platts, трейдер способен на таком рынке направлять цены MOC. По просьбе The Economist консультант и специалист по нефтяному рынку Эдвард Остервальд, имеющий многолетний опыт работы в Центральной Европе и России, проанализировал деятельность Gunvor на основе публичных данных из Crude Oil Marketwire. (Сейчас Остервальд работает на компанию Navigant, занимающуюся управленческим и судебным консалтингом.) Для анализа был взят период с января 2005 г. (вскоре после того, как «Роснефть» получила контроль над «Юганскнефтегазом») по конец мая 2009 г., в преддверии судебного разбирательства дела о клевете между Gunvor и The Economist (дело о клевете было урегулировано вне суда). К полученным данным мы также применили некоторые статистические тесты.

Gunvor практически лишь продавала нефть или предлагала ее к продаже через «окно» МОС. Это объясняется тем, что она покупает нефть не на спотовом рынке, а на тендерах и по долгосрочным контрактам с российскими нефтедобытчиками; поэтому ей нужно избавляться от больших объемов нефти. Продажи через «окно» МОС она проводила концентрированными сериями сделок, которые обычно длились несколько дней. Действия Gunvor привлекли внимание The Economist тем, что отличались от действий других компаний: ее серии сделок очень часто совпадали с падением рынка нефти Urals.

Такое поведение представляется странным, по крайней мере на первый взгляд, поскольку трейдеры, такие как Gunvor, обычно одинаково заинтересованы как в высокой цене продажи, так и в низкой цене покупки. Между тем, возможно, именно торговая стратегия Gunvor регулярно, пусть и на непродолжительное время, приводила к снижению спотовой цены Urals.

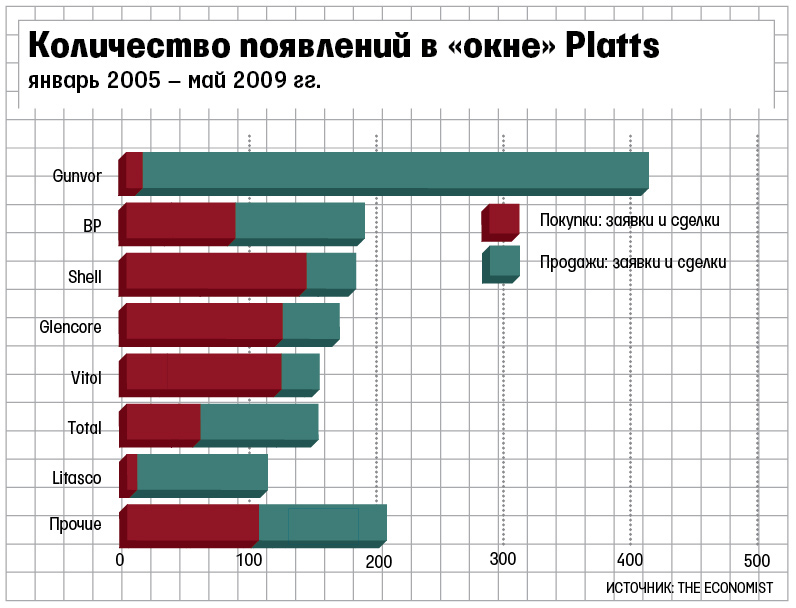

В течение рассматриваемого периода (4 года и 5 месяцев) в Crude Oil Marketwire было отражено 1218 заявок на покупку и продажу нефти, а также завершенных сделок, которые Platts использовало для определения цены. Из них Gunvor участвовала в 412 — это в два с лишним раза больше любого другого трейдера и почти в девять раз больше среднего показателя. Gunvor, конечно, крупнейший трейдер на рынке Urals, но необходимо помнить, что данные о заявках и сделках включаются в оценку Platts только потому, что участник рынка хочет, чтобы эта информация стала известна. Некоторые компании, например ExxonMobil, редко предоставляют Platts данные о своей активности. Gunvor же предпочитала торговать в «окне» MOC часто и активно.

Сделки через MOC

Какой эффект производили эти действия Gunvor? Почти все операции Gunvor в «окне» MOC были либо продажами, либо заявками на продажу нефти (см. рисунок). За 4 года и 5 месяцев Gunvor 399 раз продавала или предлагала нефть и лишь в 13 случаях была покупателем или выставляла заявку на покупку. Другими словами, на долю Gunvor пришлась половина всех сделок по продаже и 40% заявок на продажу в «окне». В случае с покупкой эти показатели составляют 3,1 и 0,7% соответственно.

Gunvor размещала свои заявки не равномерно, а концентрированными сериями. Так, в течение 2007 г. наблюдается 13 таких серий. «Обычным следствием действий Gunvor было понижение цены, — предполагает Остервальд, который в прошлом возглавлял в Arthur Andersen нефтегазовую практику в Центральной и Восточной Европе. — Нормальный же коммерческий продавец старается добиться прямо противоположного».

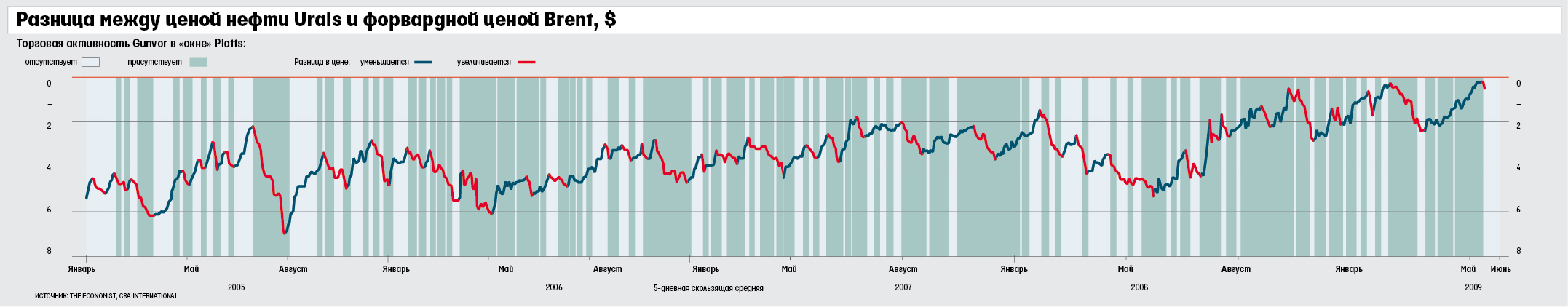

Спотовая цена Urals сопоставляется с фьючерсной ценой смеси Brent, которая основана на нефти, добываемой в Северном море, и является ориентиром для значительной части продаваемой в мире нефти. Urals обычно торгуется с дисконтом к Brent, потому что в ней больше серы и тяжелых примесей, что осложняет ее переработку.

Как свидетельствуют данные Crude Oil Marketwire, в 11 из 13 случаев всплесков торговой активности Gunvor в «окне» MOC в 2007 г. цена Urals падала по отношению к форвардной цене Brent. В 10 соответствующих случаях, когда Gunvor не участвовала или практически не участвовала в механизме определения цены, Urals восстанавливалась.

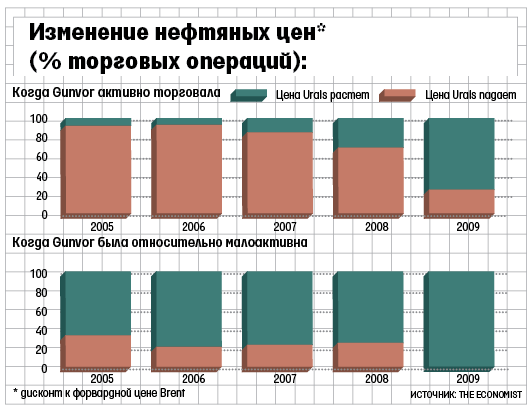

На рынке, где цены в течение длительного времени в целом стабильны, размер и количество дневных повышений цен должно примерно соответствовать размеру и количеству понижений; это верно и для рынка Urals. Однако, как показывает анализ, торговая активность имела предсказуемые последствия (см. график). В более чем 80% дней, когда Gunvor сериями продавала нефть в «окне» Platts, Urals падала относительно Brent. В более чем 75% дней, когда компания этого не делала, Urals вырастала.

Интересно, что характер активности Gunvor изменился в марте 2009 г., как раз в конце анализируемого нами периода. В течение последующих двух месяцев в каждой из трех серий активного участия в «окне» Gunvor покупала Urals, и ее цена относительно Brent вырастала. По словам Остервальда, в этих случаях Gunvor впервые выставляла заявки на покупку в «окне» МОС. Мы не знаем, почему изменилось поведение компании.

На этом завершается первая часть детективной истории. Мы имеем набор удивительных сделок, которые представляются нам частью торговой стратегии — ведь Gunvor присутствовала в «окне» исключительно по собственному желанию. Если это так, то чего она пыталась добиться? Здесь мы подходим к второй части нашего расследования, оставляя за спиной факты, имеющиеся в открытом доступе. Никто, кроме Gunvor, не знает, почему она решила торговать таким образом. За прошедшие два года мы неоднократно просили компанию объяснить это, но она отказывалась предоставлять комментарии для публикации данной статьи. Так что c этого момента мы вынуждены оперировать лишь предположениями и гипотезами.

Продажи с витрины

Люди, знакомые с ситуацией на рынке Urals, предлагают две гипотезы, которые могли бы объяснить деятельность Gunvor. Первая (ее отстаивает сама Gunvor) — компания попросту следовала коммерческим интересам. Продавая в «окне», она старалась установить справедливый ориентир для продажи гораздо больших объемов нефти в сделках, проводимых частным образом. «Окно» Platts компания рассматривала как место, где собираются покупатели. Цена определяется самыми разными объективными факторами, такими как экономический рост, погода, рынок транспортировки и т. д., утверждают Platts и Gunvor. Сводить все к сделкам Gunvor — полная ерунда, говорят они. Если рассматривать ситуацию с такой точки зрения, Gunvor не пыталась опустить рынок, но следовала за его снижением, продавая нефть, когда цена начинала падать, потому что ожидание могло привести к тому, что ей придется проводить сделки по еще менее выгодным ценам.

Может быть и так, но это не снимает наших подозрений. У нас есть причины считать, что падение цены зачастую было вызвано не объективными факторами, такими как изменения в экономике, а собственно выходом Gunvor на рынок. Мы проанализировали ее торговлю с помощью статистического метода, называемого тестом Грэнджера на причинность; он позволяет отличить причину от следствия. Вот как работает этот тест. Представьте себе, что есть два свода статистических данных — о дождях и продажах зонтов. В тесте Грэнджера они сравниваются, чтобы определить, что с наибольшей вероятностью является причиной, а что — следствием. В данном случае легко увидеть, что магазины начинают продавать больше зонтов, когда люди уже промокли; другими словами, дождь провоцирует продажи зонтов.

Наш статистический анализ показывает, что технически действия Gunvor вели к падению цены Urals, потому что она обычно инициировала свою серию продаж и заявок на продажу до того, как цены устремлялись вниз. Редко когда начинать продажи Gunvor заставляло падение цен на рынке. Получается, что продажи Gunvor были сигналом для Urals падать по отношению к Brent.

Возможно, Gunvor использовала объективные данные, ожидая падения цен, — как если бы человек, услышавший прогноз погоды, купил зонт, пока солнце еще светит. Но в то время как Gunvor продавала нефть или выставляла соответствующие заявки, другие компании к ней не присоединялись. Либо остальные участники не видели оснований для падения цен на рынке, либо Gunvor сбивала цены так сильно, что остальные не считали, что смогут заработать, продавая в «окне». В любом случае Gunvor осуществляла продажи гораздо активнее, чем другие компании.

У Gunvor могли быть свои аналитики, которые могли ожидать появления туч, в то время как остальные трейдеры их не замечали. В этом случае действительно можно было бы ожидать, что Gunvor будет продавать нефть, когда остальные этого не делают. Но тогда аналитики Gunvor оказывались не на высоте. Хотя в течение некоторого времени они, как и следует ожидать, были правы, цена обычно начинала восстанавливаться после того, как компания прекращала продажи (т. е. разница между Urals и Brent сокращалась после того, как поначалу увеличивалась). Причем часто она вырастала достаточно существенно: особенно ясно это прослеживается в начале анализируемого нами периода (см. график).

В течение первых 3,5 года рынок в целом стоял на месте (т. е. спрэд между Urals и Brent сохранялся примерно на одном уровне). А в течение 12 месяцев по май 2009 г. наблюдался рост котировок Urals, во время которого дисконт к Brent сократился с $5 до $1 (а иногда и еще меньше). Если Gunvor опиралась на внутренние прогнозы, она зачастую ошибалась, ожидая спада.

Если проанализировать действия Gunvor в этом свете, версия о том, что компания просто реагировала на происходящее на рынке, не кажется полностью убедительной. Если Gunvor намеревалась получить ориентир на рынке, в результате в большинстве случаев она получала более низкую цену. Если она работала в «окне» в поисках лучшей цены, то обычно получала худшую. Если она считала, что существуют объективные факторы, указывающие на возможность скорого спада рынка, она была в одиночестве и зачастую ошибалась.

Вообще-то трейдеры не должны быть предсказуемы, иначе контрагенты, ожидая их действий, могут сыграть против них. Искусство трейдера частично заключается в том, чтобы получить наилучшую цену. Но стратегия Gunvor заставляла ее продавать нефть предсказуемо и слишком дешево — и терять в прибыли. Можно было бы подумать, что Gunvor просто крупная компания, у которой много нефти, и ее выход на рынок неизбежно приводил к снижению цены. Но ведь рынки были прекрасно осведомлены о размере Gunvor. Вопрос в том, почему Gunvor так часто играла в «окне» Platts на понижение.

Будучи весьма удивлены тем, что обнаружили, мы попросили Майкла Сэйерса проанализировать полученные Остервальдом результаты. Сэйерс — эксперт по надзору за нефтяными рынками, в европейском подразделении биржи ICE Futures он возглавлял отдел по надзору за соблюдением регулирующих норм. «Невозможно представить, чтобы Gunvor не знала, какую тень отбрасывает, но в течение всего рассматриваемого периода они неоднократно продолжали [продавать нефть], — делает вывод Сэйерс. — Рационально мыслящий трейдер понял бы, что его действия не ведут к максимизации прибыли, и изменил бы их соответственно». Однако Gunvor продолжала продавать.

Если не считать Gunvor попросту некомпетентной, приходится рассмотреть вторую, менее безобидную гипотезу: Gunvor знала, что ее действия ведут к снижению цен, и постоянно делала это. Но как продающая нефть компания может заработать на более низкой цене? Здесь мы подходим к третьей части нашего исследования; но опять-таки из-за непубличности торговли сырьевыми товарами наши рассуждения могут быть только гипотетическими — если только регуляторы, обладающие правом проводить расследования, не заинтересуются этим делом.

Время присмотреться

В теории, есть немало способов заработать, предварительно зная, что разрыв между текущей ценой Urals и фьючерсной ценой Brent временно увеличится. Gunvor или связанные с ней структуры могли торговать на фьючерсных рынках — хотя можно было бы ожидать, что ее контрагенты в конце концов поймут, что на этом рынке сложно заработать. Или торговать на других спотовых рынках, где цены связаны с ценой Urals.

Gunvor использует «окно» Platts не только для того, чтобы продавать нефть, она также использовала публикуемую агентством цену, чтобы определить, сколько платить за российскую нефть, закупаемую по долгосрочным контрактам. Например, в марте 2008 г. агентство Reuters сообщило, что Gunvor договорилась с «Роснефтью» о закупке нефти в течение шести месяцев по цене «Brent минус спрэд с ценой Urals, определенной Platts».

Возможно, Gunvor могла выиграть открытый нефтяной тендер, добившись снижения цены Platts и предложив хорошую премию — и зная при этом, что все равно заработает, когда цена Platts восстановится. Или использовать заниженную цену Platts, чтобы сократить собственные расходы на закупку нефти, а потом, когда рынок восстановится, продать ее по полной цене. В России ставка пошлины на экспорт нефти в значительной степени зависит от среднемесячной цены нефти. Снижение цены Urals приводит к снижению доходов российского бюджета от экспорта нефти.

Gunvor могла бы указать на то, что каждый день покупает нефть в России и продает другие партии на открытом рынке. И то, что она заработает, снизив цену закупки одной партии, она потеряет при продаже другой. Однако тут важную роль играют объемы: трейдер мог заработать, продав по сниженной цене меньше нефти, чем купил. Более того, цена могла быть определена не в сам день покупки. Если цена поставок нефти в течение месяца могла быть привязана к средней цене Platts за, скажем, его первые две недели, трейдер тоже мог получить прибыль.

Поскольку Gunvor оперирует огромными объемами, то, чтобы заработать приличные деньги, ей достаточно было снизить цену нефти, которой она торгует, всего на несколько центов. За рассмотренный нами период в 4 года и 5 месяцев разница в 25 центов за баррель принесла бы Gunvor более $200 млн дополнительной прибыли.

У The Economist два возможных объяснения поведения Gunvor: компания действовала в коммерческих интересах либо пыталась занизить цену нефти. Gunvor отрицает манипулирование рынком, а Platts отвергает идею того, что наш статистический анализ может подменить его собственные «скрупулезную оценку и анализ рынка». Но если верно второе объяснение, ориентир нефтяного рынка мог быть искажен, а российские налогоплательщики могли лишиться крупных сумм, отправившихся в Женеву.

Рынки, подобные Urals, служат ориентиром для контрактов разных типов, отмечает IOSCO, и поэтому «оказывают существенное воздействие на рынки нефтяных деривативов и… в целом на финансовые рынки и мировую экономику». Мы полагаем, что пришло время Владимиру Путину и IOSCO провести свое расследование.

© 2012 The Economist Newspaper Limited. All rights reserved

Выпуск статьи на русском языке подготовили Михаил Оверченко и Ирина Резник

Ведомости